来源:财联社

投资如攀岩,考验眼光、胆识,更需要对顶峰的判断。近期私募劝投资者赎回、百亿主动劝投资者买量化等消息刷屏,与半夏投资李蓓的唱多形成鲜明的对比。

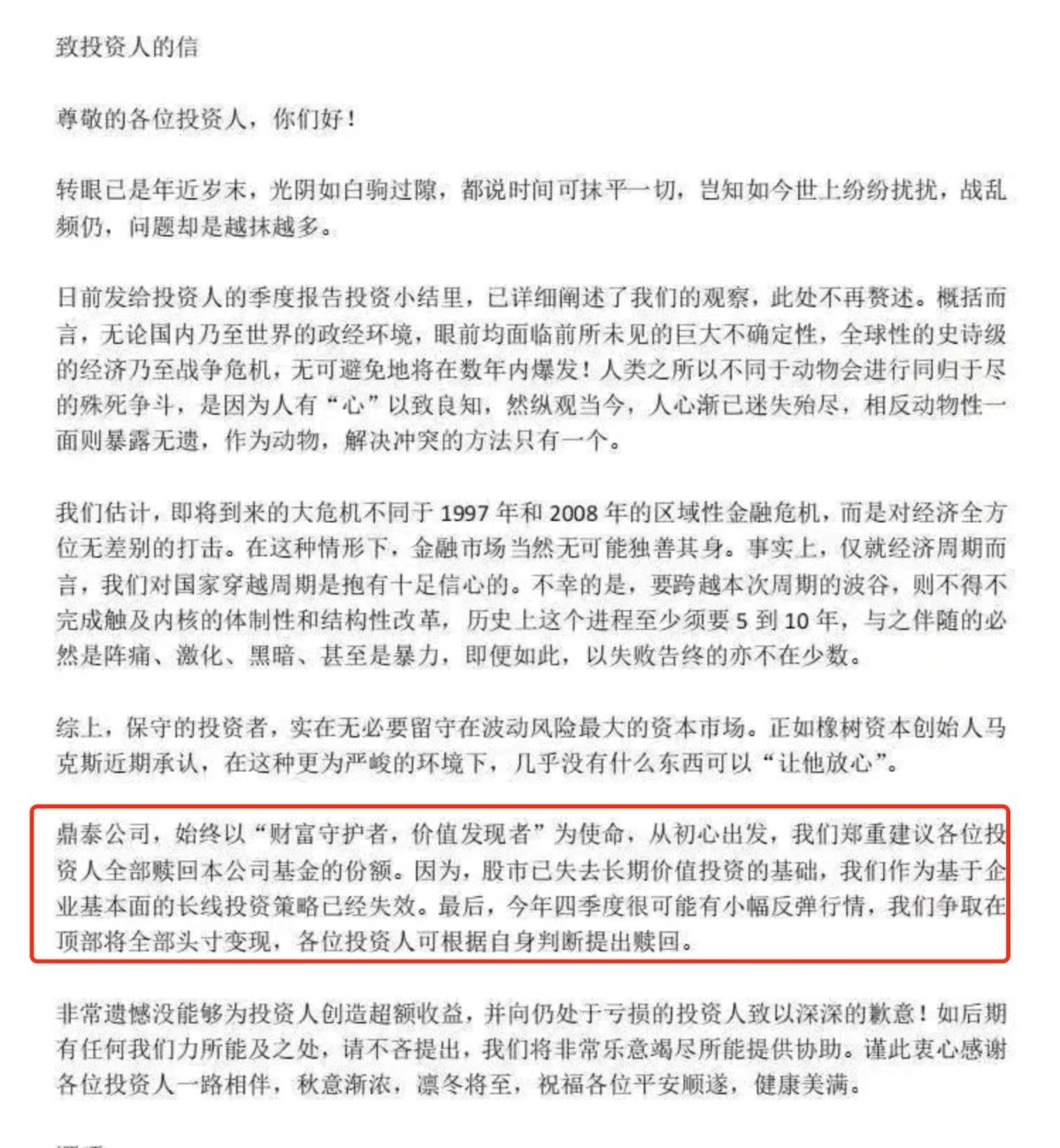

10月17日,一封来自“鼎泰公司”的私募基金致投资人的信在网上流传,信中建议投资人全部赎回其公司基金的份额,被网友称之为“举白旗”。就在不久前,某百亿主动管理私募劝投资者购买量化产品。

就在前一天,16日,李蓓在半夏宏观对冲策略里的观点又引发了市场的热议,她表示,基于此前一如既往的框架,无论中长期,还是中短期当前都应该看好中国股市,将来的这一轮中国股市牛市行情的级别,是会超过过去的2、3轮小牛市,大概率超越5年一遇的级别,可能是10年甚至20年一遇的级别。而这一观点也冲上微博热搜,排在前列。

同样是16日,私募大佬林园表示,将跟投旗下所有产品新增净申购额的20%。

至于5年一遇的级别的行情到底是怎样的波澜壮阔,在市场最艰难的底部,投资者显然缺乏憧憬的动力,参与者不管是机构还是散户,对于市场的共鸣变成了“寡淡无味”。

因此,站在当下,可以看到私募观点的割裂与撕扯,看到公募基金依然保持着高位运行;市场能看到像东方雨虹董秘张蓓的12个扪心自问,也能看到近期监管一系列的提振市场的组合拳密集出台,也可以看到公募苦苦支撑着高仓位,以及央企、券商开始的回购以及上市公司公告承诺不减持。

悲观与乐观交织,何时见底?成为市场共同的灵魂拷问。

不知名私募“举白旗”

这家名为“鼎泰公司”给持有人的信彻底刷屏了,建议投资者全部赎回公司的基金份额,原因在于“股市已经失去长期价值投资的基础,作为基于企业基本面的长线投资策略已经失效,并表示,今年四季度可能有小幅反弹行情,争取在顶部将所有头寸变现”。

这一封投资人的信并无落款,对于如此公开高调的看空行为,这封信的真假尚未水落石出,有机构相关人士透露,发布这一公告的是深圳某鼎泰投资,不过财联社记者多次拨打两位合伙人手机号码,均未能接通。

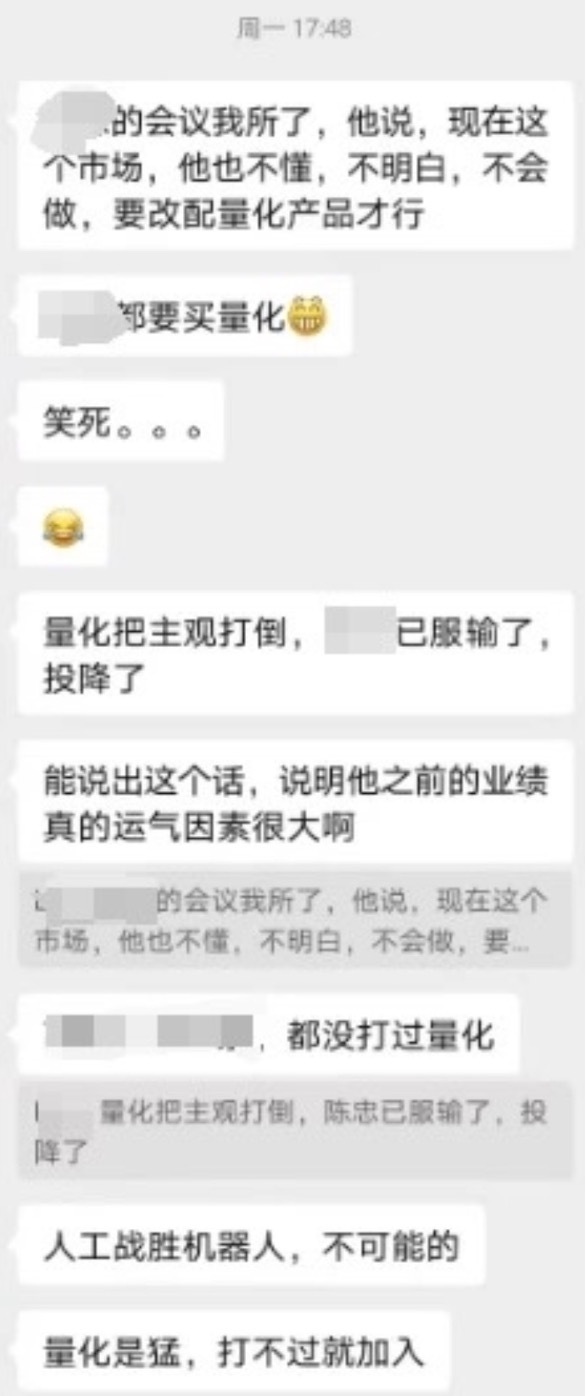

近期市场回落到3100点以下,关于主动管理型产品的猜测众多,近期还有消息指出,某知名百亿私募表示,现在市场不懂也不会做,建议投资者把主动管理基金改配量化,该基金经理称,现在这个市场他“不懂”、“不明白”、“不会做”了。因此,被市场调侃“主动管理型基金经理打不过就加入量化”。

李蓓、林园等大佬看多

有悲观情绪,也有乐观表态。李蓓近期多次公开唱多A股市场,她在最新的9月月报中表示,中国经济本身已经悄然企稳 ,随着各种政策的落地 ,后续经济和企业盈利的进一步回升也是应有之义,但市场的走势弱于预期。

李蓓称,主要原因在于最大的卖出力量还是外资,(北向-南向)继8月流出1000多亿元后,9月全月继续流出800多亿元。她认为解决之道只有靠时间来消化,需要等到他们卖完。

回到A股市场,她表示,我们的分析框架,一直是中长期看经济周期位置,中短期看三因子模型,从未改变。

从中长期看,中国经济的地产大周期出清基本完成,全球产能投资上升大周期刚起来2年 ,本轮产业升级中国是相对成功的,新能源、汽车、机械、化工等,在国际上处于相对优势的位置,比欧洲和日韩的情况要更好,产业角度未来10年看好。

从中短期看,中国利率在全球主要国家中最低,社融企稳回升,企业盈利回升,风险偏好位于历史最低点附近,也是最好的买点。

李蓓强调,无论中长期,还是中短期当前都应该看好中国股市 。而且,因为当前是中长期和中短期共振的底部,而不仅仅是小周期底部,将来的这一轮中国股市牛市行情的级别 ,是会超过过去的2、3轮小牛市的,大概率超越5年一遇的级别,可能是10年甚至20年一遇的级别。

此外,对于债券市场,李蓓认为短期没有大的矛盾,暂时没有明显的趋势。也就是没什么机会;对于商品市场,因为中美周期不共振,后续美国衰退中国复苏,需求端也形不成共振合力,暂时也没有明显的总体性的趋势性行情。

私募大佬着手做多,10月16日晚间,林园投资宣布,基于对中国经济和资本市场的长期看好以及对旗下基金产品的充分信心,即日起公司或实控人林园本人将跟投旗下所有产品新增净申购额的20%。

这就意味着,即日起,林园投资旗下所有新增净申购,林园将跟投20%。据悉,林园投资当前管理规模为300亿。私募排排网数据显示,林园投资自成立至今,年化收益为15.73%,截至9月28日,林园投资年内整体收益为-0.22%。

市场感知不同的两个矛盾

在这样的时期,信息茧房的效应被扩大,有两个对比鲜明的矛盾点可以体现:

首先,私募的仓位是加仓还是减仓?

有一组同样来自私募界却结论截然相反的数据,近期,私募排排网调查数据显示,截至9月28日,股票私募仓位指数为80.23%,较上周小幅上涨0.21个百分点。9月股票私募仓位指数平均值为80.51%,较8月份的78.79%有明显提升,并且创出年内月度新高。

在李蓓国庆后的一篇公众号文章中则指出,8月以后,无论私募还是保险,仓位都是下降的。她现在只能留60%多的股票仓位,因为产品的净值也回撤了,管理需要遵守风控纪律。

其次,真的没有资金入市了吗?

相信市场上有太多的言论称当前是存量资金博弈,没有新资金加入。但是一组基金发行的数据多少让人有些意外。数据显示,自7月24日至今10月11日,权益类基金产品周均注册近30只,为此前周均注册数量的2.5倍;与此同时,发行节奏也明显加快,周均成立权益类产品18只,约为此前周均成立数量的1.5倍。

8月以来中证2000ETF、信创ETF等权益类ETF产品,从申报到获批,仅用了十余天时间。在政策引导下,权益类基金尤其是权益类ETF发行节奏加快,鼓励投资者通过权益类产品进入市场。

今年权益市场的结构也有了变化,ETF逆势上涨。新发ETF方面,7月24日以来,全市场有154只权益类基金认购发行,其中有47只为权益类ETF,占比近三分之一;存量基金方面同样迅速扩容,信达证券数据显示,截至8月16日,近一个月的衡量维度中,华泰柏瑞沪深300ETF、华夏上证科创板50ETF、南方中证500ETF、华夏上证50ETF、易方达沪深300ETF5只宽基的资金净流入超过1200亿元。

真金白银加入市场的还有公募、券商资管以及“国家队”,财联社记者统计显示,截至10月17日,已有33家公募基金、券商资管发布自购公告,合计自购金额达19.52亿元。运用自有资金投资于权益类产品,借权益类基金进入A股市场,呵护市场的意图不言而喻。此外,“国家队”汇金公司在10月11日斥资近5亿回购了中、农、工、建等国有四大行的股票。尽管北上资金在下半年持续“卖卖卖”,但是A股并非没有新增资金入场。

- 焦点!私募“举白旗”建议客户全部赎回?与李蓓、林园看多做多鲜明对比 市场反复较量人心(2023-10-20)

- 北京前三季度PM2.5累计浓度32微克/立方米 为历史同期次优(2023-10-19)

- 浙江嘉善农商银行前三季度实现净利3.86亿 手续费及佣金净收入亏损476.51万 资讯推荐(2023-10-18)

- 消费者可查服务人员信用信息 “家政信用查”上线(2023-10-18)

- 每日动态!退休教师“返校”见证百年业绩:青葱老照片、师徒结对引发“回忆杀”(2023-10-18)

- 焦点!私募“举白旗”建议客户全部赎回?与李蓓、林园看多做多鲜明对比 市场反复较量人心(2023-10-20)

- 价值风起,如何把握投资机会?富国“价值天团”一起投10月专场策略会圆满落幕(2023-10-20)

- 首批公募基金三季报发布 动态(2023-10-20)

- 驻马店市驿城区老河乡:坚持“四个紧抓” 落实防火工作|焦点报道(2023-10-20)

- 今日热搜:驻马店市驿城区新华街道新时代文明实践所开展重阳节健康讲座(2023-10-20)

- 医药赛道火热 基金经理热议后市行情(2023-10-20)

- 精选!上市公司三季报陆续披露 长线资金持仓浮出水面(2023-10-20)

- 金融监管总局:不断提升“一带一路”金融服务水平 天天播资讯(2023-10-20)

- 天天快看:因药效相关言论具有误导性 博瑞医药董事长袁建栋被出具警示函(2023-10-20)

- 环球实时:驻马店开发区城市管理局金河一中队:强化夜间管控 维护城市市容环境持续稳定(2023-10-20)

- 驻马店市安全生产督查组深入西平县豫坡酒业检查指导安全生产工作 当前视讯(2023-10-19)

- 西平县二郎祝王寨小学召开以案促改教育警示会-环球焦点(2023-10-19)

- 太子幸福广场聚焦价值 金边CLD定义高端(2023-10-19)

- 用勤哲Excel服务器实现学生营养改善计划食堂管理平台(2023-10-19)

- 鲲泓智能上线AIOT物联网平台,产品联动全面守护老人生命安全(2023-10-19)

- 双11如何选电视?海信电视ULED X领跑高端大屏市场(2023-10-19)

- 热头条丨西平县师灵白庙小学举行汉字书写比赛活动(2023-10-19)

- 【世界独家】西峡法院举办公众开放日活动(2023-10-19)

- 环球速递!方城法院:夫妻欠条约定巨额违约金 法庭多次协商巧妙促化解(2023-10-19)

- 世界微头条丨镇平县法院:死亡赔偿金引纠纷 法官调解让亲情回归(2023-10-19)

- 唐河县桐河乡用“公平秤” 守诚信关 收“放心粮”_实时(2023-10-19)

- 镇平县法院:“豫剑执行”持续发力,助力优化营商环境(2023-10-19)

- 唐河县苍台镇开展世界粮食日宣传活动(2023-10-19)

- 西平县应急管理局理论学习中心组开展《反有组织犯罪法》学习会|环球热门(2023-10-19)

- 当前讯息:驻马店市驿城区东风街道举办文明典范评选表彰活动(2023-10-19)

- 西平县应急管理局理论学习中心组学习研讨市域社会治理现代化工作会 (2023-10-19)

- 驻马店市驿城区古城街道古城社区积极开展2024年城乡居民医保宣传|每日讯息(2023-10-19)

- 西平县专探乡领导到黄淮学院二期项目建设准备工作 环球看点(2023-10-19)

- 西平县应急管理局:防灾减灾 安全护航 保卫幸福家园(2023-10-19)

- 西平县应急管理局开展常态化扫黑除恶宣传活动 焦点消息(2023-10-19)

热点排行

- 1 首批试点银行机构达57家!深圳实施知识产权质押登记线上办理

- 2 全面提速粤港澳大湾区244项能源保供重点工程 预计2025年全面建成投产

- 3 珠海洪鹤大桥、鹤洲至高栏港高速7月9日起将正式收费

- 4 一键发送健康提醒!粤省事APP让团体防疫“指尖管”服务更便捷

- 5 精准对接深度参与乡村振兴!广东将持续推进社会帮扶工作

- 6 为增强消费者对小区车位选购消费的认知 广东消委会发出消费提示

- 7 粤港澳大湾区内地指定医疗机构“非首次申报”指南发布

- 8 粤西和珠三角西部市县有大雨 局部暴雨或大暴雨

- 9 到2022年底 DRG/DIP支付方式将覆盖广东所有开展住院服务的定点医疗机构

- 10 日均发送1.2万人次!厦深铁路潮汕站暑运预计发送74万人次

关于我们| 客服中心| 广告服务| 建站服务| 联系我们

中国焦点日报网 版权所有 沪ICP备2022005074号-20,未经授权,请勿转载或建立镜像,违者依法必究。